Tính Thuế thu nhập cá nhân với lương Gross và lương Net – Hoàn toàn tự động với HrmCloud

Tác giả: Lê Anh Cường

Tác giả: Lê Anh Cường

2017-07-05 08:44:24

2017-07-05 08:44:24

Tính và trích nộp thuế thu nhập cá nhân cho người lao động

là việc làm thường xuyên hàng tháng của người làm nhân sự hoặc kế toán. Việc

này yêu cầu phải được thực hiện chính xác, kịp thời, minh bạch và tuân thủ, vận

dụng đúng các quy định của Luật thuế TNCN và các thông tư hướng dẫn. Tuy nhiên,

HrmCloud cũng nhận được nhiều câu hỏi về sự khác biệt và cách tính thuế thu nhập

cá nhân trong hai trường hợp: (i) trả lương GROSS, tức là đã bao gồm thuế TNCN

và (ii) trả lương NET, chưa bao gồm thuế TNCN và đặc biệt là cách phần mềm nhân

sự HrmCloud tự động tính toán trích nộp và xuất báo cáo thuế TNCN cho cả 2 trường

hợp này.

1. Phân biệt hai trường hợp trả lương GROSS và NET

Lương trước thuế (GROSS) là lương trả cho người lao động mà trong phần lương đó đã bao gồm thuế thu

nhập cá nhân. Trường hợp này, sau khi khi xác định được tổng lương, thưởng và

các khoản thu nhập chịu thuế hàng tháng, trích trừ các khoản giảm trừ như bản

thân, gia cảnh, bảo hiểm v..v người làm nhân sự hoặc kế toán sẽ chiếu vào khung

thuế suất thuế TNCN để tính toán phần thuế TNCN phải nộp và trích trừ ra khỏi

thu nhập của người lao động trong tháng.

Lương sau thuế (NET) là trường hợp đàm phán trả lương cho

người lao động mà trong phần lương không bao gồm thuế thu nhập cá nhân. Hay nói

cách khác, thỏa thuận này được hiểu là tiền thuế TNCN người sử dụng lao động đã

trích trước đó và nộp thay cho người lao động. Trường hợp này, đê tính được số

thuế TNCN phải nộp, người làm nhân sự hoặc kế toán sẽ phải tính ngược lại để

xác định thu nhập đã bao gồm thuế TNCN là bao nhiêu, sau đó mới tính ra số thuế

TNCN phải nộp như trường hợp lương GROSS. Tóm lại, để tính thuế TNCN trong trường

hợp lương NET thì phải làm qua 2 bước lớn :

Bước 1: Xác

định ngược lại thu nhập đã bao gồm thuế là bao nhiêu bằng cách quy đổi từ thu

nhập chưa có thuế (thu nhập làm căn cứ quy đổi) thành thu nhập tính thuế.

Bước 2: Tính

thuế TNCN cho người lao động theo khung thuế suất thuế TNCN

2. Tiền thuê nhà cho người lao động – được giảm trừ trong

trường hợp lương NET

Trong cách tính thuế

TNCN đối với trường hợp trả lương NET thì có quy định là số tiền thuê nhà mà

người sử dụng lao động trả cho người lao động (nếu có) sẽ được trích trừ ra khỏi

thu nhập tính thuế theo thực tế phát sinh nhưng tối đa không quá 15% tổng thu

nhập chịu thuế (chưa bao gồm tiền thuê nhà này).

Như vậy, ở bước 1 trong

cách tính thuế lương NET nêu trên, người làm nhân sự hoặc kế toán sẽ phải quy đổi

tính ra thu nhập chịu thuế chưa bao gồm tiền thuê nhà nhằm xác định 15% tiền

thuê nhà tối đa được trích trừ. Rồi sau đó, mới cộng số tiền này vào thu nhập

tính thuế để tính ra số thuế phải nộp.

Lưu ý rằng, (i) chỉ tính

trích trừ số tiền thuê nhà nếu việc thuê nhà cho người lao động là có phát sinh

thực tế và (ii) nếu số tiền thuê nhà thực tế phát sinh nhỏ hơn số 15% tổng thu

nhập chịu thuế chưa bao gồm tiền thuê nhà thì số tiền được trích trừ sẽ tính

theo số tiền thuê nhà thực tế.

3. Cách tính thuế TNCN và sử dụng phần mềm nhân sự

HrmCloud

Trong phần mềm nhân sự

HrmCloud, việc tính thuế TNCN sẽ hoàn toàn tự động và xuất ra bảng lương, phiếu

lương diễn giải chi tiết cho người lao động các khoản trích nộp thuế cho cả 2

trường hợp nêu trên. Đồng thời, phần mềm nhân sự HrmCloud cũng tự động và tức

thời xuất ra các báo cáo quyết toán thuế TNCN, giảm trừ gia cảnh v..v. để nộp

cơ quan thuế định kỳ hàng tháng, quý, năm.

Trong phần mềm nhân sự HrmCloud, khi bạn mở một hợp đồng lao động cho một nhân viên, sẽ có 2 lựa chọn để bạn chọn cách tính thuế TNCN theo:

- Cách 1: Tính thuế TNCN theo lương GROSS

- Cách 2: Tính thuế TNCN theo lương NET

Khi bạn chọn cách tính thuế là cách 2, thì phần mềm sẽ hỏi tiếp là có phát sinh tiền thuê nhà công ty trả thay hay không, có 2 phương án để chọn:

- Có

- Không

Nếu chọn là KHÔNG thì

không cần tính ra tiền thuê nhà để giảm trừ. Nếu chọn là CÓ thì sẽ tính tiền

thuê nhà tối đa được giảm trừ.

4. Ví dụ về cách tính thuế TNCN trong trường hợp lương

NET

Ví dụ 1: Năm 2014, theo hợp đồng lao động ký giữa Ông D và Công ty X thì Ông D được trả lương hàng tháng là 31,5 triệu đồng, ngoài tiền lương Ông D được công ty X trả thay phí hội viên câu lạc bộ thể thao 1 triệu đồng/tháng. Ông D phải đóng bảo hiểm bắt buộc là 1,5 triệu đồng/tháng. Công ty X chịu trách nhiệm nộp thuế thu nhập cá nhân theo quy định thay cho ông D. Trong năm Ông D chỉ tính giảm trừ gia cảnh cho bản thân, không có người phụ thuộc và không phát sinh đóng góp từ thiện, nhân đạo, khuyến học. Các bước tính như sau:

Bước 1: Tính thu nhập làm căn cứ quy đổi

Thu nhập làm căn cứ quy đổi = tổng thu nhập trừ (-) các khoản được giảm trừ,

ví dụ như bảo hiểm xã hội bắt buộc và giảm trừ gia cảnh (nếu có)

31,5 triệu đồng + 1 triệu đồng – (9 triệu đồng + 1,5 triệu đồng) = 22 triệu đồng

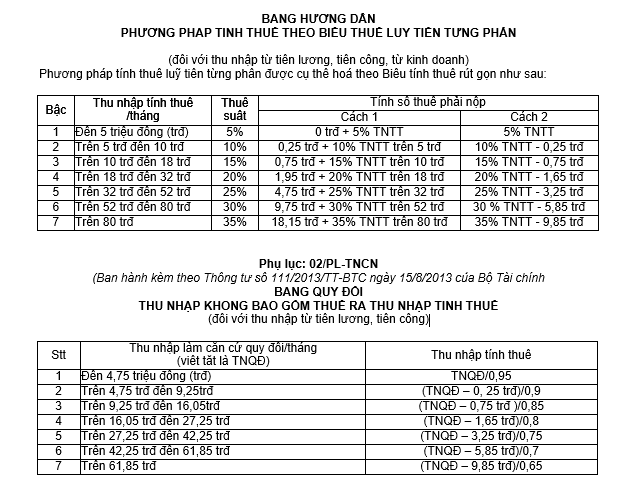

Bước 2: Xác định thu nhập tính thuế (xác định theo Phụ lục: 02/PL-TNCN - Ban hành kèm theo Thông tư số 111/2013/TT-BTC ngày 15/8/2013 của Bộ Tài chính)

Thu nhập tính thuế = thu nhập làm căn cứ quy đổi nhân (x)

với công thức quy đổi theo bảng Phụ lục 02

(22 triệu đồng – 1,65 triệu đồng)/0,8 = 25,4375 triệu đồng

Bước 3: Tính thuế thu nhập cá nhân (xác định theo Phụ lục: 01/PL-TNCN - Ban hành kèm theo Thông tư số 111/2013/TT-BTC ngày 15/8/2013 của Bộ Tài chính)

Thuế TNCN phải nộp = Thu nhập tinh thuế sau khi đã quy đổi

nhân (x) với mức thuế suất theo bảng lũy tiến

25,4375 triệu

đồng × 20% - 1,65 triệu đồng = 3,4375 triệu đồng

Ví dụ 2: Giả sử ông D còn được công ty X trả thay tiền thuê nhà là 6 triệu đồng/tháng. Thuế thu nhập cá nhân phải nộp hàng tháng của Ông D như sau:

Bước 1: Tính thu nhập làm căn cứ quy đổi

Thu nhập làm căn cứ quy đổi = tổng thu nhập trừ (-) các khoản được giảm trừ,

ví dụ như bảo hiểm xã hội bắt buộc và giảm trừ gia cảnh (nếu có)

31,5 triệu đồng + 1 triệu đồng – (9 triệu đồng + 1,5 triệu đồng) = 22 triệu đồng

Bước 2: Xác định thu nhập tính thuế (xác định theo Phụ lục: 02/PL-TNCN - Ban hành kèm theo Thông tư số 111/2013/TT-BTC ngày 15/8/2013 của Bộ Tài chính)

Thu nhập tính thuế = thu nhập làm căn cứ quy đổi nhân (x)

với công thức quy đổi theo bảng Phụ lục 02

(22 triệu đồng – 1,65 triệu đồng)/0,8 = 25,4375 triệu đồng

Bước 3: Xác định thu nhập chịu thuế không bao gồm tiền thuê nhà

Thu nhập chịu thuế (không bao gồm tiền thuê nhà) = thu nhập

tính thuế vừa tính ở bước 2 cộng thêm lại (+) các khoản giảm trừ như bảo hiểm bắt

buộc, giảm trừ gia cảnh..

25,4375 triệu đồng + 9 triệu đồng + 1,5 triệu đồng = 35,9375 triệu đồng/tháng

Bước 4: Xác định tiền thuê nhà tối đa được giảm trừ (15% tổng thu nhập chịu thuế)

Tiền thuê nhà tối đa = Thu nhập chịu thuế nhân (x) 15%

35,9375 triệu đồng × 15% = 5,390 triệu đồng/tháng

Bước 5: Xác định lại lần cuối thu nhập làm căn cứ quy đổi (có thêm tiền thuê nhà vừa tính ở bước 4)

Thu nhập làm căn cứ quy đổi lần cuối = Tổng thu nhập bao

gồm cả tiền thuê nhà tính ở bước 4 trừ (-) các khoản được giảm trừ, ví dụ như bảo

hiểm xã hội bắt buộc và giảm trừ gia cảnh (nếu có

31,5 triệu đồng + 1 triệu đồng + 5,390 triệu đồng – (9 triệu đồng + 1,5 triệu đồng) = 27,39 triệu đồng/tháng

Bước 6: Xác định lại lần cuối thu nhập tính thuế (bao gồm tiền thuê nhà)

Thu nhập tính thuế = thu nhập làm căn cứ quy đổi (bao gồm tiền thuê nhà) nhân (x) với công thức quy đổi (theo Phụ lục: 02/PL-TNCN - Ban hành kèm theo Thông tư số 111/2013/TT-BTC ngày 15/8/2013 của Bộ Tài chính).

(27,39 triệu đồng - 3,25 triệu đồng)/0,75 = 32,187 triệu đồng/tháng

Bước 7: Tính thuế thu nhập cá nhân (theo phụ lục 01, như bình thường)

Thuế TNCN phải nộp = Thu nhập tinh thuế sau khi đã quy đổi

nhân (x) với mức thuế suất theo bảng lũy tiến

32,187 triệu

đồng × 25% - 3,25 triệu đồng = 4,797 triệu đồng/tháng

Lê Anh Cường

Anh Lê Anh Cường là người sáng lập - CEO của Macconsult, chịu trách nhiệm chủ trì đầu tư phát triển hệ thống HRM SaaS gồm JobCloud.vn và HRMCloud.vn. Anh đã có hơn 15 năm kinh nghiệm trong tư vấn quản lý Doanh nghiệp cho các dự án trong và ngoài nước và làm tư vấn trưởng của hơn 50 dự án tư vấn quản lý về nhân sự.